Contacter un comptableLes auto-entrepreneurs doivent déclarer chaque année les revenus de leur activité professionnelle sur leur déclaration personnelle d’impôt sur le revenu n°2042 et son annexe n°2042 C PRO.

Le coin des entrepreneurs vous rappelle comment vous devez procéder pour déclarer vos revenus d’auto-entrepreneur dans votre déclaration d’impôt sur le revenu.

L’auto-entrepreneur doit compléter une déclaration n°2042 C PRO

En plus de votre déclaration globale des revenus n°2042, vous devez annexer une déclaration complémentaire des professions non salariées (formulaire n°2042 C PRO) pour déclarer votre revenus auto-entrepreneurs.

Ce guide vous indique étape par étape comment vous devez procéder.

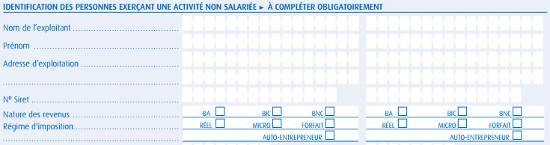

Identification de votre auto-entreprise

Cette étape concerne tous les auto-entrepreneurs, peu importe que vous ayez ou non opté pour le versement libératoire d’IR.

Tout d’abord, vous allez devoir compléter la partie «Identification des personnes exerçant une activité non salariée» figurant en haut de la déclaration n°2042 C PRO. Les renseignements suivants doivent être indiqués :

- Nom de l’exploitant,

- Prénom,

- Adresse d’exploitation,

- Numéro SIRET,

- Nature des revenus : il convient de cocher votre catégorie d’imposition (BA, BIC ou BNC),

- Régime d’imposition : il convient de cocher la case « auto-entrepreneur ».

Déclaration des recettes encaissées par l’auto-entrepreneur

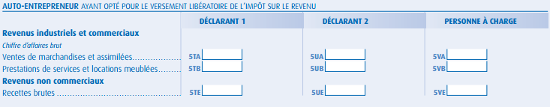

1. Auto-entrepreneur ayant opté pour le versement libératoire de l’IR

Cette étape vous concerne si vous avez opté pour le versement libératoire d’IR.

L’auto-entrepreneur qui a opté pour le versement libératoire de l’IR a déjà payé d’avance l’impôt sur ses revenus d’auto-entrepreneur.

Vous allez devoir indiquer le montant de vos recettes encaissées sur l’année concernée dans la zone « Auto Entrepreneur ayant opté pour le versement libératoire de l’impôt sur le revenu » du formulaire 2042-C PRO.

En fonction de votre activité, il s’agit des cases :

- 5TA si vous exercez une activité de ventes de marchandises et assimilées ;

- 5TB si vous réalisez des prestations de services artisanales ou commerciales ou que vous faites de la location en meublée ;

- 5TE si vous exercez une activité BNC.

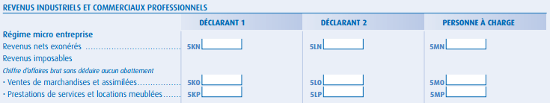

2. Auto-entrepreneur n’ayant pas opté pour le versement libératoire de l’IR

Cette étape vous concerne si vous n’avez pas opté pour le versement libératoire d’IR.

L’auto-entrepreneur qui n’a pas opté pour le versement libératoire de l’IR doit déclarer dans sa déclaration n°2042 C PRO le montant des recettes qu’il a encaissé au cours de l’année concernée.

Nous insistons bien sur deux éléments importants :

- Vous déclarez vos recettes et non votre bénéfice forfaitaire (recettes – abattements), ce calcul sera effectué par l’administration fiscale directement,

- Vous déclarez uniquement vos recettes encaissées sur l’année et non pas vos recettes totales. Les recettes issues de factures émises sur l’année déclarée mais encaissées l’année suivante concernent l’année suivante au niveau de la déclaration d’impôt sur le revenu.

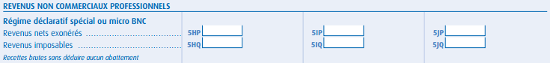

Vous allez devoir indiquer le montant de vos recettes encaissées sur l’année concernée dans la zone du formulaire 2042-C PRO qui correspond à votre catégorie de revenus :

- Revenus industriels et commerciaux professionnels,

- Revenus non commerciaux professionnels.

Les autres zones concernent les revenus non-professionnels, vous ne devez donc pas les utiliser pour déclarer vos revenus d’auto-entrepreneur.

En fonction de votre activité, vous devez déclarer vos recettes dans l’une des cases suivantes :

- 5KO si vous exercez une activité de ventes de marchandises et assimilées ;

- 5KP si vous réalisez des prestations de services artisanales ou commerciales ou que vous faites de la location en meublée ;

- 5HQ si vous exercez une activité BNC.

L’administration fiscale se charge ensuite de pratiquer l’abattement forfaitaire pour déterminer votre revenu imposable, à savoir :

- 71% si vous exercez une activité de ventes de marchandises et assimilées ;

- 50% si vous réalisez des prestations de services artisanales ou commerciales ou que vous faites de la location en meublée ;

- 34 si vous exercez une activité BNC.

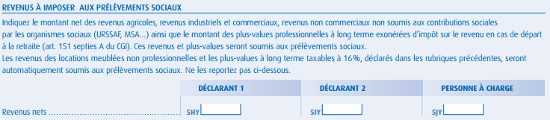

Déclaration du revenu imposable aux prélèvements sociaux

Cette étape ne vous concerne pas au titre de votre activité auto-entrepreneur

La déclaration n°2042 C PRO comporte une zone où on vous demande d’indiquer le montant de votre bénéfice forfaire, donc après application de l’abattement qui vous concerne (71%, 50% ou 34%) sur le montant de vos recettes, dans la case 5HY.

Toutefois, cette case en vous concerne pas car vos prélèvements sociaux dus sur vos recettes auto-entrepreneur ont déjà été payés au RSI ou à l’URSSAF à l’occasion du paiement de vos charges sociales.

Comment déclarer vos revenus auto-entrepreneurs ?

Le service pour déclarer en ligne proposé par impôt.gouv sera disponible à compter du mois d’avril 2015. Il vous permet d’effectuer votre déclaration d’impôt sur le revenu en ligne.

Sinon vous avez la possibilité d’effectuer votre déclaration en format papier, vous allez normalement recevoir par courrier les imprimés à compléter.

A lire également sur l’auto-entrepreneur :

Merci pour ces informations!

Merci beaucoup pour votre excellent article, fort utile en cette période !

Bonjour,

Lorsque j’ai rempli ma dernière déclaration (en ligne) sur le revenu au printemps 2016, en indiquant dans la bonne case (5UE) mes recettes en tant qu’auto-entrepreneur, cela a augmenté la somme totale que j’allais payer aux impôts. Hors ayant opté pour l’impôt libératoire, ce montant n’est sensé être qu’indicatif. Je ne devrais pas payer plus normalement… (on a fait la simulation avec et sans le montant). Les années précédentes je n’avais pas eu ce genre de souci. Que puis-je faire ? D’où vient l’erreur ? Par avance merci.

Bonjour,

Si vous avez renseigné vos recettes dans le bonne case, l’erreur provient sans doute du simulateur en ligne.