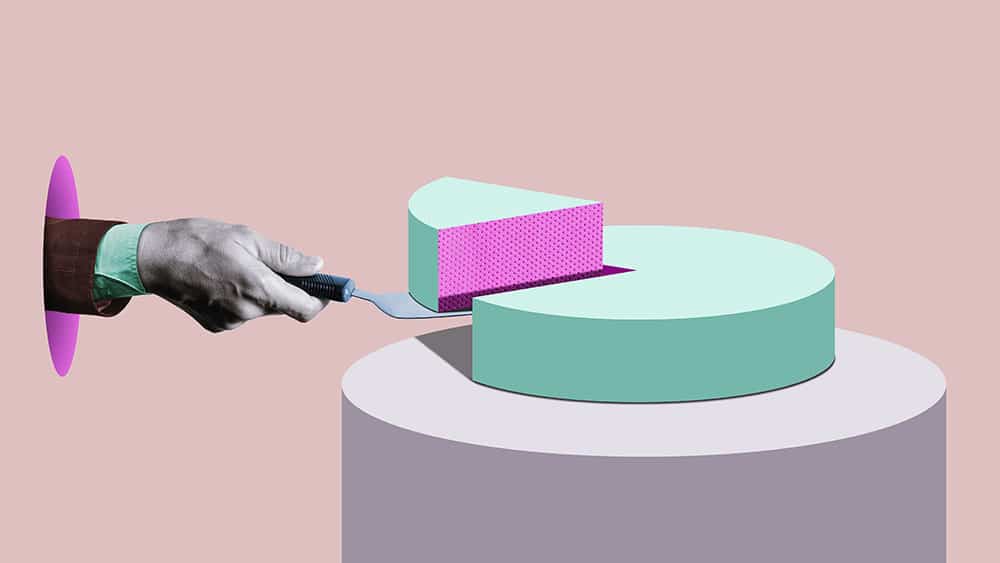

Lorsqu’une SARL soumise à l’impôt sur les sociétés (IS) réalise des bénéfices, les associés peuvent décider en assemblée générale de se distribuer une partie de ces montants sous forme de dividendes. La décision de distribuer des dividendes dans une SARL appartient à ses associés. Une fois qu’elle est actée, le dividende doit être payé aux associés et plusieurs formalités devront être accomplie par le gérant de la société. Ce dossier vous informe sur le versement de dividendes dans les SARL : Les conditions préalables pour pouvoir verser des dividendes Tout d’abord, la première condition logique pour qu’une distribution de dividendes puisse avoir lieu est que la SARL doit être soumise à l’impôt sur les sociétés (IS). En effet, c’est sous ce régime fiscal que des […]