Contacter un comptableLes entreprises assujetties à la TVA sont tenues de déposer des déclarations dans lesquelles elles déclarent l’ensemble de leurs opérations : la TVA qui a été collectée et la TVA sur les factures fournisseurs dont le droit à déduction est possible, puis de reverser le solde à l’Etat ou d’obtenir un remboursement du crédit.

Ce dossier vous présente les règles relatives au droit à déduction de la TVA grevant les factures fournisseurs :

- A quelle date peut-on opérer la déduction de la TVA ?

- Le droit à déduction de la TVA est-il systématique ?

- Comment exercer le droit à déduction de la TVA ?

- Comment justifier le droit à déduction de la TVA ?

A quelle date peut-on exercer le droit à déduction de la TVA ?

La déduction de la TVA ayant grevé les dépenses de biens et les services doit être opérée par l’entreprise au titre du mois pendant lequel le droit à déduction a pris naissance. La TVA est récupérable à partir du moment où elle est devenue exigible chez le fournisseur.

Ce droit à déduction dépend donc des règles d’exigibilité de TVA collectée dont relève le fournisseur. Le principe est le suivant :

- Si le fournisseur déclare sa TVA collectée d’après les débits, l’entreprise peut récupérer la TVA déductible sur la facture du fournisseur d’après les débits ;

- Si le fournisseur déclare sa TVA collectée d’après les encaissements, l’entreprise peut récupérer la TVA déductible sur la facture du fournisseur lors du décaissement (lorsque la facture est payée).

Nous vous expliquons le fonctionnement de ces deux mécanismes ici : la TVA collectée d’après les débits ou les encaissements.

La TVA récupérable sur les débits

Lorsque le fournisseur facture l’entreprise avec une TVA exigible d’après les débits, la TVA facturée est exigible, de son côté, dès l’inscription de la facture en compte client. En pratique, cela coïncide avec la date de la facture du fournisseur.

L’entreprise peut donc exercer son droit à déduction à compter de la date de livraison des biens ou de l’exécution de la prestation de services.

La TVA récupérable sur les décaissements

Lorsque le fournisseur facture l’entreprise avec une TVA exigible d’après les encaissements, la TVA facturée est exigible, de son côté, à compter de l’encaissement des acomptes et du prix. Pour plus de simplicité, il est conseillé de classer ces fournisseurs dans un compte spécifique en comptabilité.

Ce système de récupération concerne les factures émanant des prestataires de services et celles relatives aux travaux immobiliers, à condition qu’ils n’aient pas opté pour l’exigibilité de la TVA d’après les débits.

L’entreprise peut donc exercer son droit à déduction à compter de la date de paiement des acomptes et du prix.

Le droit à déduction est-il systématique avec la TVA déductible ?

La TVA déductible payée par l’entreprise au fournisseur n’est pas systématiquement récupérable, il existe des cas dans lesquels la TVA n’est pas récupérable, aucun droit à déduction ne peut donc être opéré.

Voici une liste non exhaustive de dépenses pour lesquelles la TVA déductible n’est pas récupérable :

- les dépenses de carburant de type essence pour les véhicules de tourisme,

- les dépenses de carburant de type gazole et super-éthanol E 85 pour les véhicules de tourisme (la TVA n’est récupérable qu’à hauteur de 80% du montant de la taxe),

- les dépenses de logement faites au bénéfice du dirigeant d’entreprise ou des salariés,

- les dépenses d’acquisition ou les loyers de véhicules de tourisme (sauf pour les entreprises de transport de personnes, les loueurs de véhicules et les auto-écoles),

- …

Lorsque la gestion des déclarations de TVA est confiée à un expert-comptable, ce professionnel calculera au titre de chaque période le montant de la TVA dont le droit à déduction peut être opéré dans le respect de la législation fiscale.

Comment faire pour exercer le droit à la déduction de la TVA ?

Le montant de la TVA déductible dont le droit à déduction peut être opéré sur la période déclarée doit être porté :

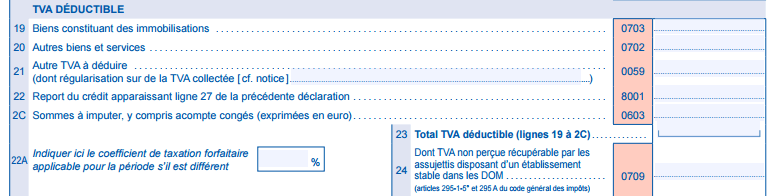

- pour les entreprises au régime réel normal d’imposition à la TVA, dans le cadre intitulé « TVA DÉDUCTIBLE » de la déclaration n°3310-CA3-SD :

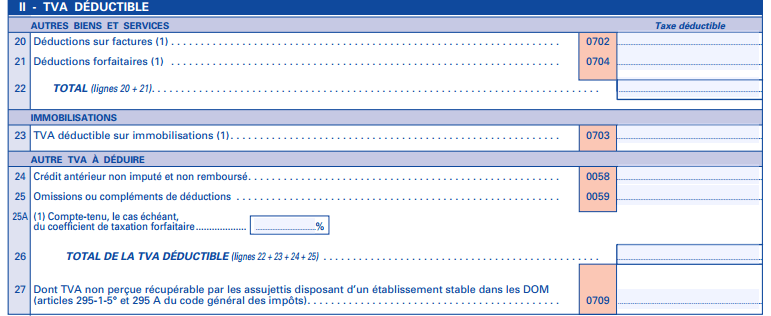

- pour les entreprises au régime réel simplifié d’imposition à la TVA, dans le cadre intitulé « TVA DÉDUCTIBLE » de la déclaration CA12 ou CA12 E n°3517-S :

Sur la déclaration, il est nécessaire de scinder la TVA déductible liée aux investissements de celles lié aux biens et services.

Comment l’entreprise justifie-t-elle son droit à déduction de la TVA ?

Pour pouvoir exercer son droit à déduction, l’entreprise doit être en possession des factures, ou de tout document en tenant lieu, sur lesquelles figure la TVA déductible qui a été portée sur la déclaration de TVA.

Très utile, un grand merci !