Créer mon entrepriseLe statut de l’EIRL, Entreprise Individuelle à Responsabilité Limitée, permet à l’entrepreneur individuel d’opter pour une imposition de ses bénéfices à l’impôt sur les sociétés (IS) plutôt qu’une imposition directe en son nom.

Nous vous présentons l’impact du choix pour l’impôt sur les sociétés ainsi que la méthode à suivre afin d’opter pour l’EIRL à l’IS.

Bon à savoir : il n’est plus possible de créer une EIRL depuis le 16 février 2022. Toutefois, les EIRL déjà en activité avant cette date, soumises à l’impôt sur le revenu et souhaitant opter pour l’impôt sur les sociétés peuvent encore le faire.

Passer de l’EIRL à l’IR à l’EIRL à l’IS

L’entrepreneur individuel qui exerce en EIRL dispose d’une option fiscale intéressante : la possibilité d’opter pour une imposition de ses bénéfices à l’impôt sur les sociétés. Cette faculté est un avantage important sur l’entreprise individuelle classique.

Le changement de régime fiscal évoqué dans cet article n’entraîne aucune imposition immédiate des bénéfices non encore imposés. Les conséquences sont différentes que dans le cadre d’un passage de l’entreprise individuelle en EIRL à l’IS.

Pour juger s’il est opportun de passer d’une imposition directe à l’IR vers une imposition à l’IS, il est nécessaire d’effectuer une étude chiffrée comparative. Vous pourrez ainsi mesurer correctement la solution qui vous permet d’obtenir le meilleur revenu net.

L’option pour l’imposition de l’EIRL à l’IS

L’option pour l’imposition des bénéfices de l’EIRL à l’IS est irrévocable, sauf en cas de renonciation notifiée à l’administration avant la fin du mois qui précède la date limite du paiement du premier acompte d’IS du cinquième exercice qui suit celui au titre duquel l’option a été exercée.

La procédure dépend de la date à laquelle l’option est formulée.

Option à l’IS dès la création de l’EIRL

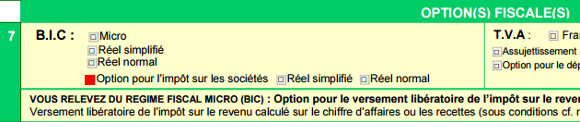

Lorsque l’option pour l’IS est formulée lors de la création de l’EIRL, le choix s’effectue directement sur le formulaire P EIRL, dans le cadre 7 dédié aux options fiscales :

Option à l’IS d’une EIRL déjà créée

L’option pour une imposition des bénéfices réalisés à l’impôt sur les sociétés doit être formulée par courrier au service des impôts dans les 3 premiers mois de l’exercice au titre duquel vous souhaitez l’appliquer.

Par mesure de sécurité, nous vous conseillons d’effectuer cette option pour lettre recommandée avec accusé de réception.

Ce qui change en passant de l’EIRL à l’IR vers l’EIRL à l’IS

L’entrepreneur qui opte pour l’EIRL à l’IS fonctionnera, au niveau social et fiscal, comme une EURL à l’IS :

- le bénéfice fiscal est imposé à l’IS au taux normal avec éventuellement un taux réduit à 15% sur les 42 500 premiers euros de bénéfices,

- la rémunération que le chef d’entreprise s’attribue pourra être déduite du résultat fiscal,

- il y a désormais possibilité de s’attribuer des dividendes, option inexistante auparavant,

- les cotisations sociales sont calculées sur la base des rémunérations versées ainsi que sur la partie des dividendes qui excède 10% du montant du patrimoine affecté.

L’entrepreneur pilote donc plus facilement la base de calcul de ses cotisations sociales ainsi que sa fiscalité personnelle.

Les obligations fiscales ne sont pas les mêmes qu’en EIRL à l’IR :

- il convient de déposer une déclaration des résultats n°2065 avec les imprimés de la liasse fiscale, en mode simplifié (imprimés 2033) ou en mode normal (imprimés n°2050 à 2059),

- il faut accompagner le paiement de l’impôt sur les sociétés avec un relevé de solde d’IS,

- et la déclaration personnelle d’impôt sur le revenu de l’entrepreneur est complétée différemment : les rémunérations sont déclarées dans la catégories des traitements et salaires, et les dividendes en tant que revenus de capitaux mobiliers.

Vous créez une entreprise individuelle ? Découvrez notre service en ligne partenaire : Je crée mon entreprise !

À lire également sur l’EIRL :

Bonjour,

Je souhaite créer une EIRL avec IS, est-il vrai que cette option permet de conserver la totalité de ses indemnités chômage ?

Je vous remercie

Bonjour,

Oui c’est vrai, à condition qu’aucune rémunération ne soit versée.

Bonjour,

Si on est en microentreprise depuis quelques années (sans l’option de responsabilité limité), peut-on la transformer en EURL (sans l’option micro) et opter pour l’impôt des sociétés?

Bonjour,

Vous ne pouvez pas transformer une entreprise en nom propre au régime fiscal micro-entreprise en EURL, il est nécessaire de créer une EURL et de transférer votre activité en nom propre sur la nouvelle société.